納税資金の準備はお早めに(相続税の納付方法)

相続税の申告までの道のりは長い

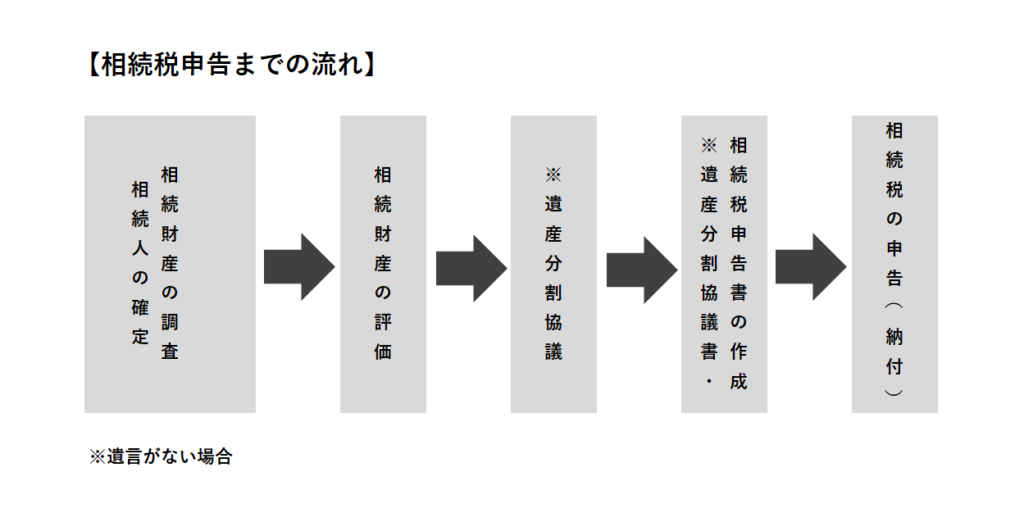

相続税の申告までには、やらなければならないことがたくさんあります。

申告書の作成までは終わったが、肝心の納税資金の準備ができていない!なんてことにならないように、今回は相続税の納付方法と納税資金について記載します。

相続税の納税方法~現金一括納付が原則です。

相続税は、申告書の提出と同様に相続の開始があったことを知った日の翌日から10か月目の日までに現金で一括納付します。

納付場所は最寄りの金融機関(中には対応していない金融機関もあります。)や税務署の窓口で、納付書は納付場所にあります。

(税理士に申告を依頼した場合は、税理士の方で納付書を用意してくれることが多いかと思います。)

また、納税金額によってはコンビニ払いやクレジット払いも認められ、最近ではe-Taxで電子納税も可能となり、とても便利になりました。

e-Taxで納付する場合はこちら(e-Tax HP)をご覧ください

なお、期限までに納付ができなかった場合は、追加で延滞税がかかるので注意が必要です。

現金一括納付が難しいときは?

現金一括納付が難しい場合には、以下の納税方法がありますが、どちらも一定の条件を満たし、かつ相続税の申告期限までに手続(書類の提出)をしなければなりません。

(1)延納

延納とは相続税を分割で支払う方法です。

これは相続税額が10万円を超えていて、相続財産と自分の財産を合わせても支払いが困難な場合に、担保を提供することで認められます。

延納できる期間と利子については、相続財産に含まれる不動産等の価額により決定します。

(2)物納(相続税にだけ認められています。)

物納とは延納も困難な場合に現物で支払う方法です。

物納できる現物は種類と順位が決まっているため、納税者は相続税の計算の基となった相続財産の中から高順位の現物で物納しなければなりません。

また、現物は物納適格財産である必要があります。

順位と物納適格財産についてはこちら(国税庁 HP)をご覧ください。

以上のように、相続税には金銭一括納付以外に2つの方法が用意されていますが、条件が厳しいため実際に利用されている方は少ないのが現状です。

相続手続きと納税

被相続人の遺産(解約金)で納税する場合は、早めに解約手続きをしましょう。

預金だけの取引であれば、書類を提出して2週間ほどで手続が完了することが多いですが、同じ金融機関に預金の他、公共債や投資信託の取引もある場合は、完了までに1ヵ月ほどかかることもあります。

また、手許現金や解約金、保険金等で納税資金が足りれば問題ありませんが、遺産に不動産が多く預金等が少ない場合は、不動産を売却し現金化する必要もでてきます。

最後に

相続発生後は必要な手続きが多く、慌ただしくなりがちです。

相続税の申告が必要そうな場合には早めに準備をしましょう。

FUJITA税理士法人では、相続税の申告以外に預金の解約手続きや不動産の売却等もお手伝いしております。

忙しくなかなか納税資金の確保まで難しい方は、ぜひご相談ください。