小規模宅地等の特例について(概要)

今回は土地の評価額を最大80%減額できる「小規模宅地等の特例」についてご説明します。

イメージとしては評価額が1億円の土地を2千万円で申告しても良いという制度ですので納税額に与える影響が大きくなります。

相続税率が30%の方の場合、当初評価額1億円-減額後評価額2千万円=評価減8千万円。8千万円×相続税率30%=2,400万円の減税となります。

但し、全ての土地に無条件で適用できるものではなく、その土地の用途や面積を基準にこの制度を適用できるのか、できるのであればどれくらい適用できるのかを検討していく必要があります。

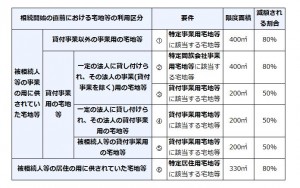

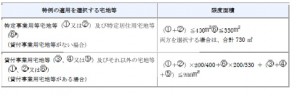

どのような用途の場合にどれくらい減額できるのかをまとめたものが国税庁のHPに記載されていますので抜粋します。

平成27年1月1日以後に相続の開始があった場合、小規模宅地等の特例については次のようになっています。

(引用:国税庁HP)

相続税対策において、土地を所有している方の場合、小規模宅地等の特例が適用できるか否かは非常に重要な論点ですので、生前のうちに適用要件を確実に満たすかしっかり確認されることをオススメいたします。

また、相続発生後においても、誰が相続し、どんな使い方をするかによって小規模宅地等の特例を適用できるかできないかが変わってきますので、専門家に相談のうえ、適切にご判断いただければと思います。

次回から小規模宅地等の特例の詳細について解説していきたいと思います。

札幌市を含む北海道エリアで相続税に関するご相談はFUJITA税理士法人までお気軽にお問い合わせください。

執筆者:税理士 佐藤友一